稳定币凭什么火遍全球?2025年最全产业图谱与趋势解析

大家好,我是太侠,行业智库《侠说》主理人。

2025 年,一个数字资产的名字正在改写全球金融规则 —— 稳定币。

这一年,它的市场规模突破 2500 亿美元,转账金额超 35 万亿美元,直接超过 Visa 和万事达的总和;摩根大通、贝莱德等金融巨头下场布局,京东、蚂蚁等科技公司也在香港抢滩登陆。

有人说它是 “加密市场的定海神针”,有人担忧它会冲击国家货币主权。

今天,我们用最通俗的语言,从是什么、怎么发展、有啥风险到未来机会,一次性讲透这个搅动全球的金融新物种。

一、3分钟搞懂稳定币:不只是“加密美元”这么简单

稳定币的核心使命,是解决比特币等加密货币“价格过山车”的痛点。

它通过锚定法定货币、黄金等资产,将价格波动控制在1%以内,成为加密世界与传统金融的“双向转换器”。

来源:2025全球稳定币产业发展报告

三大特性定义其价值

稳定性:以USDT、USDC为代表的法币稳定币,通过1:1抵押机制实现“1币=1美元”,波动性远低于比特币(日均波动常超5%)。

数字性:基于区块链技术,支持7×24小时全球转账,Solana链上交易成本仅0.01美元,结算时间最快400毫秒,远超传统银行电汇(手续费25-60美元,耗时3-5天)。

货币性:在加密生态中承担“基础货币”职能,既是DeFi借贷的抵押品,也是跨境贸易的结算工具,仅Uniswap平台就有33%的流动性来自稳定币。

全球机构怎么看?

国际货币基金组织(IMF)强调其“支付系统潜力”,金融稳定委员会(FSB)则聚焦“监管协作”,而香港金管局直接将其定义为“公众接受的交易媒介”,凸显其支付属性。

二、从“小众工具”到“万亿市场”:稳定币10年进化史

稳定币的发展堪称一部“试错史”,三次关键转折重塑了行业格局。

2014-2017年:诞生与野蛮生长

2014年,BitUSD作为首个加密抵押稳定币问世,但因抵押品价格波动最终脱锚。

同年,USDT以“法币抵押”模式破局,承诺1:1锚定美元并可承兑,成为首个被广泛接受的稳定币。

此时的稳定币仅是加密交易所内部的“资金摆渡工具”,2017年总发行量仅1400万美元。

2018-2022年:合规觉醒与双寡头形成

2018年,USDT因储备金透明度不足引发信任危机,价格跌至0.87美元。

市场对“合规稳定币”的需求催生了USDC——其储备金100%由现金和短期美债构成,每月由德勤审计,迅速抢占市场。

来源:2025全球稳定币产业发展报告

至2025年,USDT(1594.6亿)与USDC(619亿)合计占据86.47%市场份额,形成双寡头格局。

2023年至今:主流化爆发期

2025年,稳定币迎来“关键大年”:美国《GENIUS法案》落地,欧盟MiCA法案生效,香港《稳定币条例》实施,传统金融巨头加速入场。

摩根大通发行JPM Coin,PayPal推出PYUSD,京东、蚂蚁在香港测试稳定币支付,标志着稳定币从加密圈走向主流金融。

三、三大模式生死战:谁能笑到最后?

稳定币的核心差异在于“价值支撑机制”,三种模式的竞争早已分出胜负。

模式

运作逻辑

代表项目

优势

风险

法币抵押

每发行1枚币,对应1美元储备金(现金/美债)

USDT、USDC、PYUSD

稳定性强,易被大众接受

依赖发行方信用,存在储备金挪用风险

加密抵押

超额抵押加密资产(如200美元ETH抵押100美元稳定币)

DAI

去中心化,链上透明

抵押品价格暴跌可能引发清算

算法调节

无抵押,靠代码自动增发/销毁维持价格

UST(已崩盘)

理论上无需资产背书

信心崩塌会触发“死亡螺旋”

算法稳定币的警示:UST崩盘事件

2022年,UST通过“双代币套利机制”维持价格,却因市场信心崩溃,72小时内从1美元跌至0.1美元,导致关联代币LUNA市值归零,引发加密市场“多米诺骨牌效应”。

如今,欧盟MiCA法案已明确禁止此类稳定币,纯算法模式基本退出历史舞台。

四、全球监管地图:有人筑墙,有人铺路

2025年,稳定币监管呈现“地域分化”,政策松紧直接影响市场格局。

来源:2025全球稳定币产业发展报告

美国:将稳定币打造成“美元霸权工具”

《GENIUS法案》明确稳定币非证券属性,要求储备金必须为现金或93天内短期美债,禁止算法稳定币。

此举使USDC等合规币种受益,而USDT因储备金包含商业票据等资产可能面临整改。

截至2025年,稳定币发行商持有美债超1420亿美元,超过德国、韩国等主权国家,成为美债市场重要力量。

欧盟:用MiCA法案“过滤”稳定币

2024年生效的MiCA法案将稳定币分为“电子货币代币(EMTs)”和“资产参考代币(ARTs)”,要求发行方获得欧盟成员国授权,储备金60%以上为现金。

合规门槛下,USDT被欧洲交易所下架,USDC和欧元稳定币EURC抢占市场。

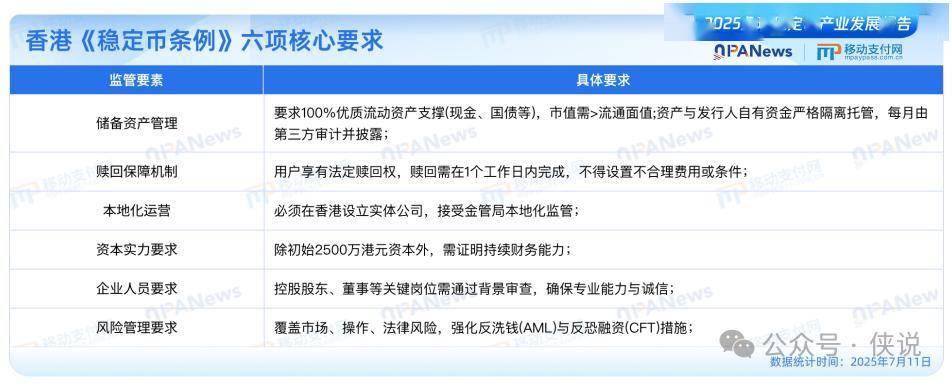

中国香港:“严监管+沙盒测试”模式

2025年8月实施的《稳定币条例》要求:发行港元稳定币必须持牌,储备金100%为高流动性资产,每月审计并公开。

京东、蚂蚁等机构已进入沙盒测试,探索跨境支付、零售场景应用。

来源:2025全球稳定币产业发展报告

中国大陆:禁止私人稳定币,探索“数字人民币+离岸”模式

内地明确禁止虚拟货币(含稳定币)交易,但2025年陆家嘴论坛释放信号:认可稳定币“蓬勃发展”的潜力,考虑在完善监管后探索跨境支付价值。

专家建议依托香港发展离岸人民币稳定币,与数字人民币形成“双轨制”。

五、万亿级应用场景:从跨境支付到抗通胀神器

稳定币的价值已跳出加密圈,在真实世界找到三大核心应用。

跨境支付:效率提升100倍,成本降低90%

传统银行电汇费率1%-3%,结算需3-5天;稳定币转账费率仅0.1%-0.01%,秒级到账。

2025年,连连数字、Nuvei等支付商已在拉美、东南亚推广稳定币跨境结算,为企业节省超50%成本。

来源:2025全球稳定币产业发展报告

DeFi生态:定价之锚与流动性核心

在去中心化交易所(DEX),稳定币是主要交易对(如USDC/ETH),Uniswap等平台33%的流动性来自稳定币。

借贷领域,用户存入USDC可赚取稳定收益,借款人偏好稳定币以规避价格波动风险。

抗通胀与财富保值:阿根廷的“美元替代”

在通胀高企的阿根廷,60%的加密用户定期将比索兑换为USDC,稳定币交易量占加密总交易量的61.8%。

类似场景在土耳其、尼日利亚等国同样普遍,稳定币成为“民间外汇储备”。

来源:2025全球稳定币产业发展报告

零售支付:巨头入场搅动格局

京东:在香港测试稳定币支付,覆盖跨境购物、投资交易;

沃尔玛、亚马逊:评估发行自有稳定币,目标降低支付手续费;

Shopify:支持USDC支付,2025年6月起向美欧商户开放。

六、不可忽视的风险:从脱锚到美债连锁反应

稳定币的“稳定”并非绝对,六大风险需警惕。

脱锚风险:储备金危机的连锁反应

2023年,USDC因发行方Circle在硅谷银行存放33亿美元现金,导致价格跌至0.87美元,虽经美国政府担保恢复锚定,但暴露“关联风险”。

监管政策变脸:美国大选或成转折点

美国当前对稳定币的支持与特朗普“加密友好”政策绑定,若政策转向,可能引发市场动荡。欧盟MiCA法案实施后,USDT在欧洲下架就是先例。

美债依赖:稳定币与美国国债的“共生风险”

USDC储备金85%为美债,USDT约67%为美债。若美债市场波动,稳定币可能被迫抛售资产应对赎回,引发“抛售-价格下跌-更恐慌赎回”的恶性循环。

来源:2025全球稳定币产业发展报告

技术与安全风险:智能合约漏洞与黑客攻击

2025年初,DeFi协议Infini因私钥泄露被盗5000万美元USDC;2022年,Beanstalk Farms遭闪电贷攻击,损失1.82亿美元。这些案例提醒:稳定币安全不仅依赖储备金,更取决于外部平台的代码稳健性。

结语:稳定币的未来,是“美元化2.0”还是“多元共存”?

2025年的稳定币市场,既是美元霸权的“数字延伸”(99%市场份额为美元稳定币),也是新兴市场的“金融突围工具”。

机构预测,到2030年其市值可能达3.7万亿美元,成为全球支付体系的核心基础设施。

但历史经验告诉我们:金融创新的风险与机遇始终并存。

对于普通人,看懂稳定币的底层逻辑,既是规避风险的前提,也是把握下一波金融变革的关键。

毕竟,真正的“稳定”从不来自资产本身,而来自对规则的理解与敬畏。

特别说明:本文仅供知识分享,不构成任何投资建议。

——本篇太侠拆解自报告《2025全球稳定币产业发展报告.pdf》,63页,已收录太侠的知识星球。