如何看待抖音入局本地生活对美团影响

本地生活万亿市场,线上化率仍有提升空间。

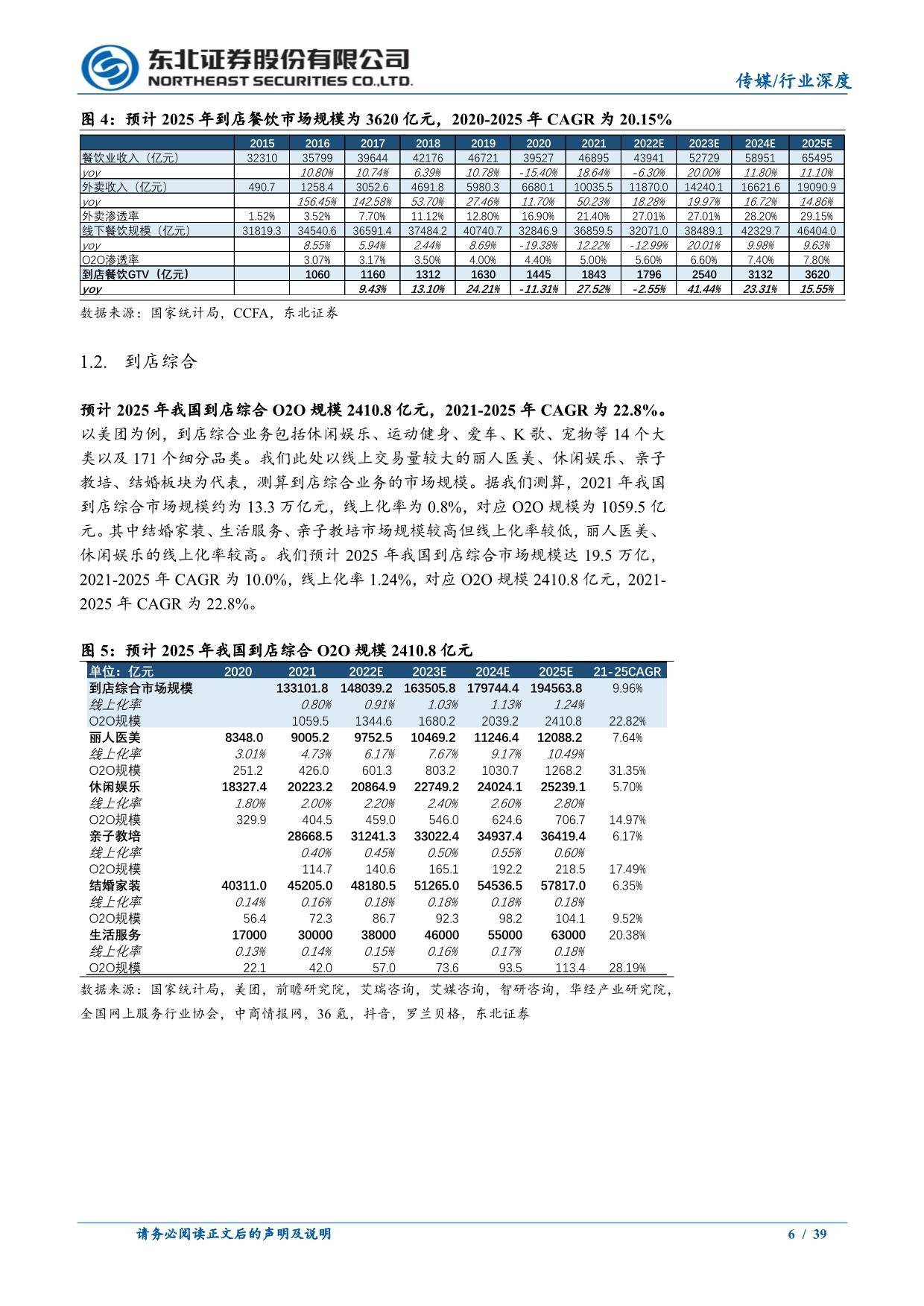

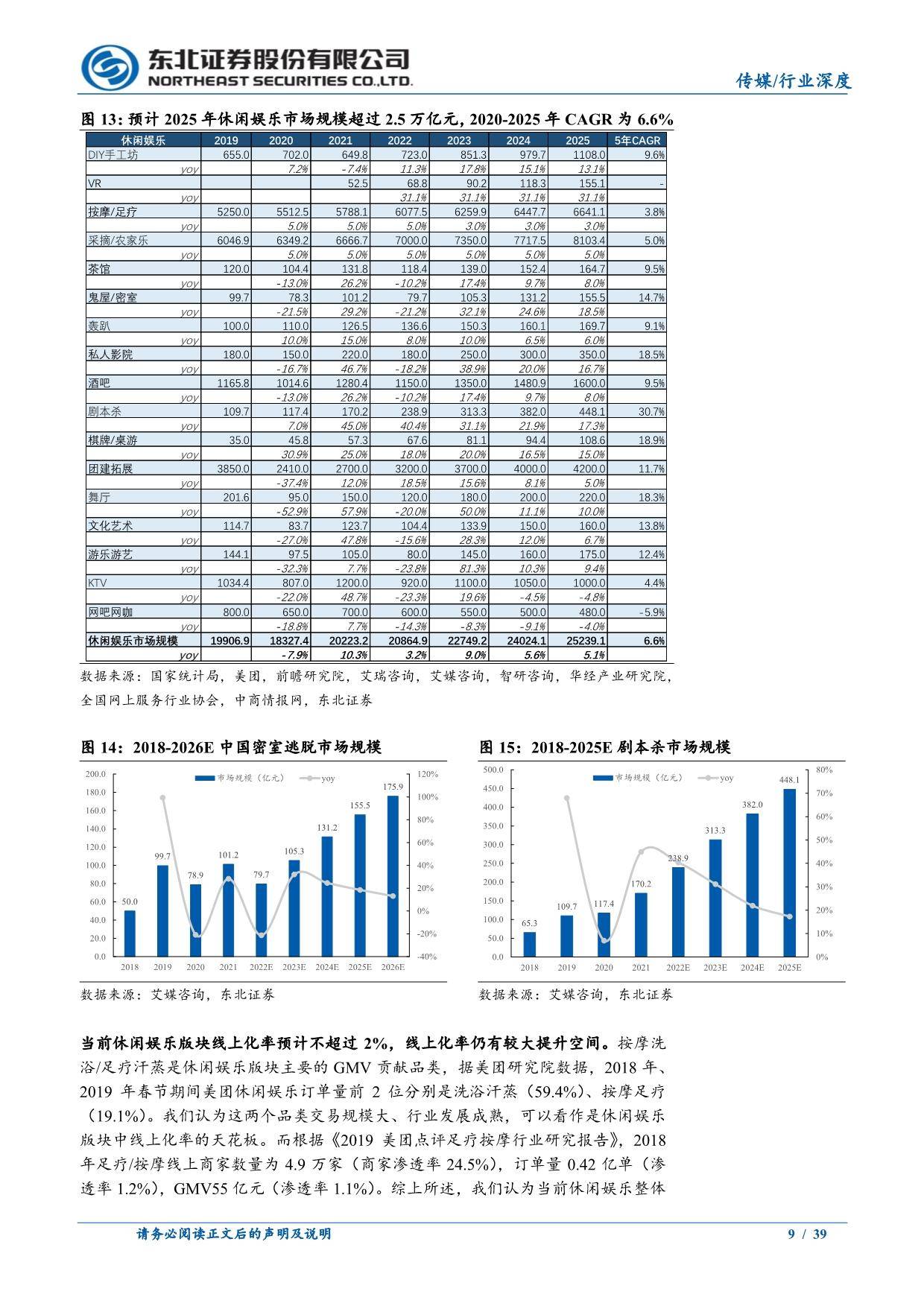

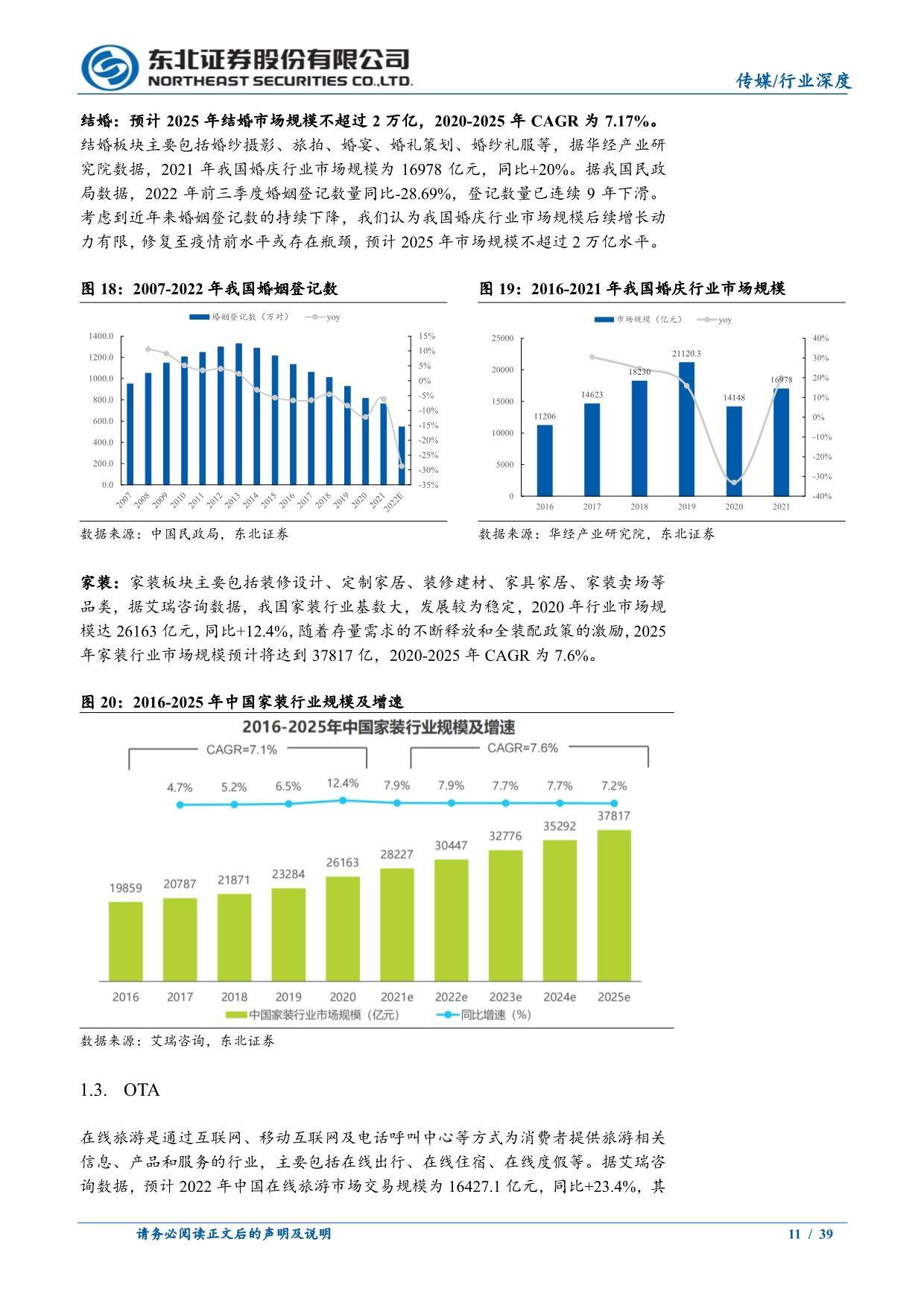

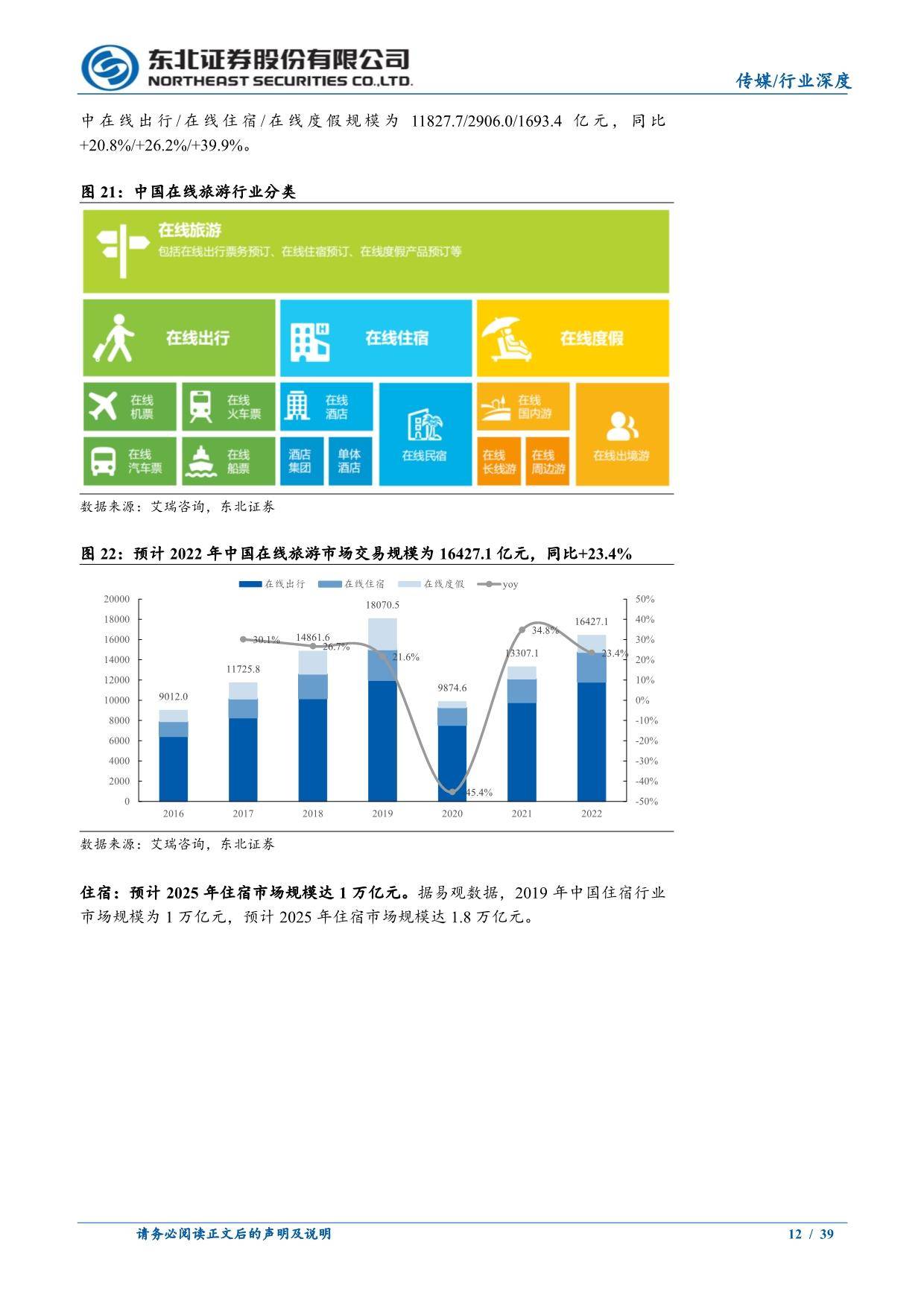

据艾瑞咨询数据,2020 年本地生活服务市场规模为 19.5 万亿元,预计 2025 年达到 35.3 万亿元,5 年 CAGR 为 12.6%。其中 2020 年在线本地生活服务规模达 4.7 万亿元,预计 2025 年达到 10.9 万亿元,5 年 CAGR 为 18.1%,线上渗透率由 24.3%提升至 30.8%。其中,我们预计 2025 年到店餐饮市场规模为3620 亿元,2020-2025 年 CAGR 为 20.15%;到店综合 O2O 规模 2410.8亿元,2021-2025 年 CAGR 为 22.8%。

抖音本地生活加速发展,GMV 高速增长。

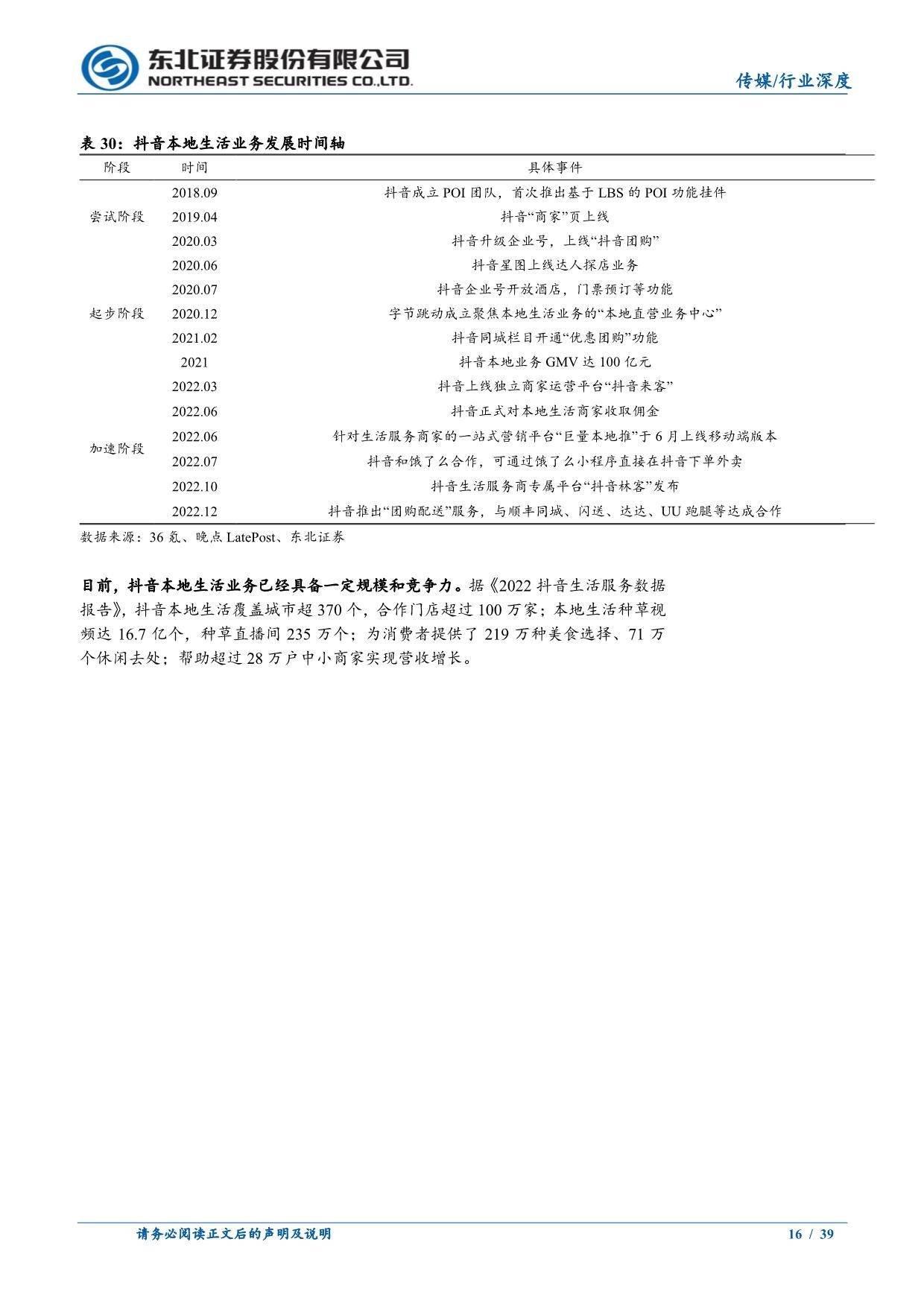

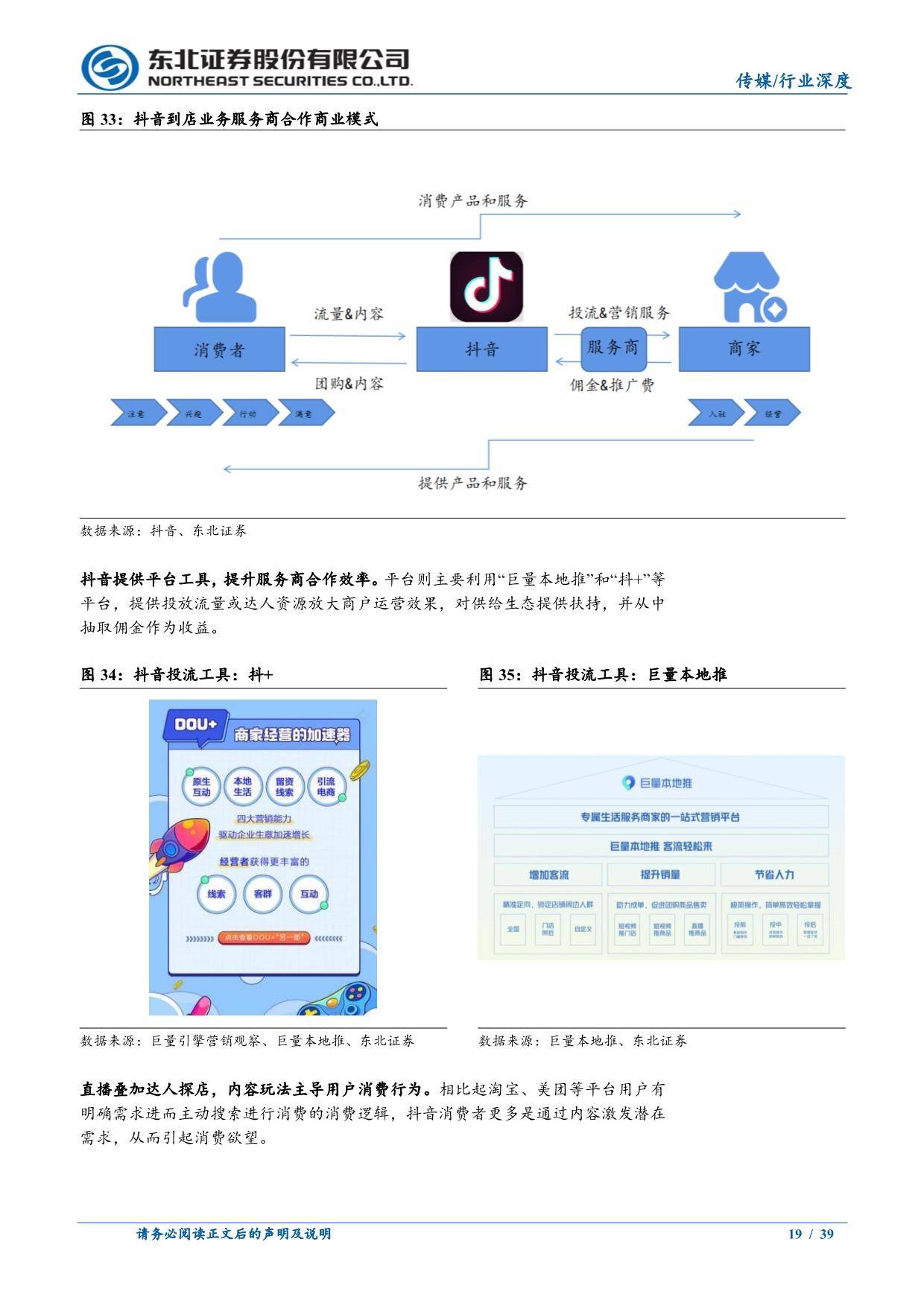

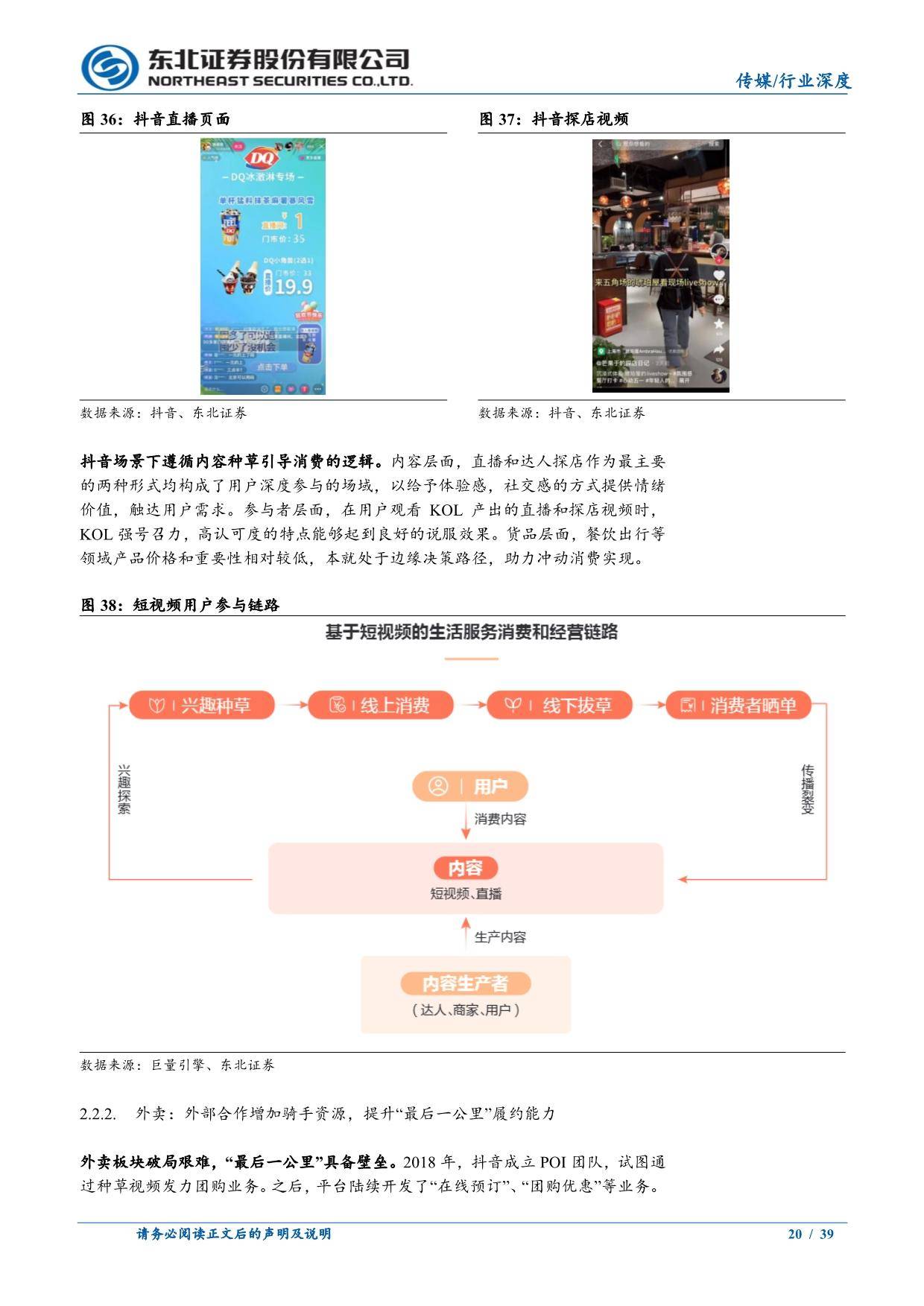

2022 年以来抖音本地业务加速发展。2022 年 3 月和 6 月,抖音相继上线商家运营平台“抖音来客”和“巨量本地推”移动版本,并正式对商家收取佣金;7 月,抖音通过和饿了么合作将外卖业务纳入本地生活板块。36 氪报道显示,2022 年上半年,抖音本地生活 GMV 约为 220 亿元,超过 2021 年全年;1-10 月累计 GMV接近 600 亿元,增长迅速。

抖音具备流量优势,美团拥有商家壁垒。

抖音月活用户数量较美团有显著优势,其中抖音 2022 年月活用户数量大约为 7.6 亿,而美团 APP 仅3.07 亿。短视频用户时长同样占优,因此抖音在流量端强于美团。在商户覆盖方面,截至 2022 年,抖音覆盖商家数量突破 100 万,而美团 2022年报显示其活跃商家数量为 930 万,美团商户覆盖量远大于抖音。

抖音入局本地生活,商业化是核心关切。

本地生活是抖音变现能力的补充,同时也可以平衡商业化效率及用户体验。从抖音账号分布来看,生活及美食等相关内容占比较高,本地生活类的商业内容对用户体验影响相对较小。在商业化进程方面,在 GMV 达到 200 亿后即开始抽佣,凸显抖音的商业化关切。

抖音美团竞争:短期烈度有限,长期分流 KA 客户。

我们认为价格大战难以显现,抖音主要需求在于提升商业化能力,因此不会在价格方面过于激进,竞争烈度有限。长期竞争方面,本地生活服务半径有限,供给弹性较小,难以发挥抖音流量优势;但 KA 客户以连锁业态为主,更多的商家数量和更广泛的地域分布,提升了供给弹性,同时 KA 客户运营能力较强,能充分利用抖音以达人为核心的内容营销效果,投放预算有望从美团分流至抖音。

来源:东北证券

报告内容节选如下: